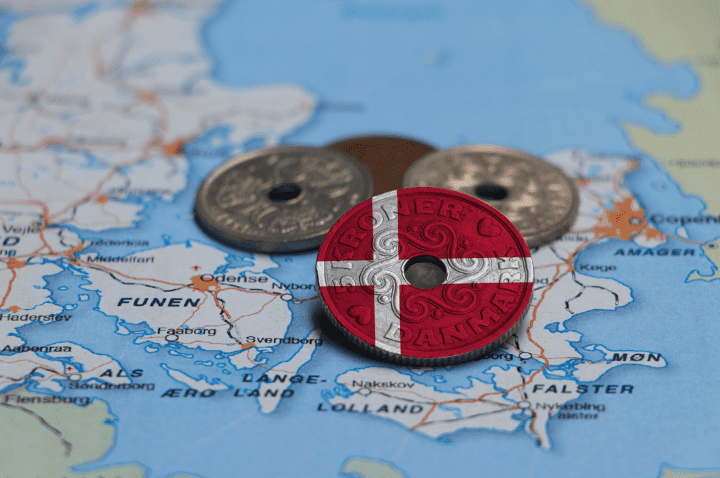

Lavere skat i bunden.

Du fortjener at beholde nogle flere af dine egne penge.

Skattetrykket er blevet så højt i Danmark, at det er til skade for både den enkelte borger og samfundet. De høje skatter mindsker danskernes frihed, fordi man kun må beholde en lille del af sin indkomst. Det betyder færre penge til forbrug, ferie og fritid, fordi vi skal finansiere en offentlig sektor, der er blevet alt for stor og ineffektiv.

Det er ikke blot skadeligt for danskernes frihed, men også uretfærdigt, fordi vi straffer folk for at arbejde, investere og gøre en ekstra indsats samtidig med, at folk på overførselsindkomst får nogle af verdens mest generøse ydelser. Den høje skat betyder, at det i mindre grad kan betale sig at arbejde, og forskellen mellem at være på offentlig forsørgelse og have et arbejde er for mange mennesker så lille, at det stort set ikke kan betale sig at tage et job.

For Liberal Alliance er det vigtigt, at du kan forsørge dig selv og dine nærmeste, før du forsørger staten.

Derfor finder vi med vores seneste økonomiske plan finansiering til at sikre, at de første 5.000 om måneden er skattefrie. Det koster omkring 20 mia. kr. om året. På længere sigt ønsker vi at hæve det beløb yderligere.

Hvordan gør vi det?

I dag har langt de fleste mere end 5.000 kr. om måneden i fradrag. Men derudover skal man også betale arbejdsmarkedsbidrag, kirkeskat og kommuneskat.

Fordi beskæftigelsesfradraget bliver beregnet, før AM-bidraget bliver fratrækket, vil en person, der kun tjener 5.000 om måneden, betale 0 kr. i skat. Vi mener nemlig ikke, man skal forsørge andre, før man kan forsørge sig selv.